ČBA Hypomonitor: Stále silný závěr roku s hypoteční sazbou pod 4,5 %

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a průměrných úrokových sazeb za listopad 2025

|

|

měsíční hodnoty |

|

hodnoty od začátku roku |

||||

|

|

Objem |

Počet |

Sazba |

|

Objem |

Počet |

Sazba |

|

|

|

||||||

|

Celkem |

37,1 |

8 856 |

4,47 |

|

368,7 |

91 171 |

4,57 |

|

Nové

úvěry |

28,1 |

6 413 |

4,48 |

|

292,6 |

69 714 |

4,58 |

|

z

toho: |

|

|

|

|

|

|

|

|

na

koupi |

23,0 |

5 138 |

4,47 |

|

234,2 |

54 763 |

4,58 |

|

na

výstavbu |

3,2 |

770 |

4,43 |

|

42,5 |

10 443 |

4,55 |

|

ostatní |

1,9 |

505 |

4,61 |

|

15,9 |

4 508 |

4,74 |

|

Refinancované

z jiné instituce |

7,5 |

2 072 |

4,45 |

|

62,5 |

17 814 |

4,54 |

|

Refinancované

interně, navýšené |

1,5 |

371 |

4,47 |

|

13,5 |

3 643 |

4,55 |

|

Pramen: ČBA Hypomonitor

|

|

|

|

|

|

|

|

„Listopadová hypoteční dynamika si drží stále solidní jak objemy, tak počty nových hypoték, což odráží jak pokračující růst cen nemovitostí, ale i vyšší kupní sílu díky pokračujícímu silnému tempu mezd. Pokud nenastane negativní šok v podobě vyšších úrokových sazeb, přísnější regulace či dalšího nárůstu nezaměstnanosti, uvidíme vyšší roční čísla nejen za rok 2025,“ uvádí Jaromír Šindel, hlavní ekonom České bankovní asociace.

Listopad potvrdil silné objemy hypoték okolo 30 miliard korun

„V současnosti hypoteční trh nejvíce ovlivňuje zvýšená poptávka po refinancování. Tento trend souvisí s tím, že mnoha klientům postupně končí pětileté fixace sjednané v době velmi nízkých sazeb během Covidu. Na trh tak přichází velké množství lidí, kteří hledají co nejvýhodnější podmínky pro refinancování své stávající hypotéky. Z pohledu Fio banky budou další vývoj trhu s nemovitostmi i budoucí úrokové sazby ovlivňovat zejména trvající nedostatek nových bytů a s ním související růst cen, ale také stále silnější konkurenční „boj“ mezi bankami,“ říká Jan Bláha, obchodní ředitel a člen představenstva Fio banky.

Graf č. 1: Nově poskytnuté hypotéky bez refinancování

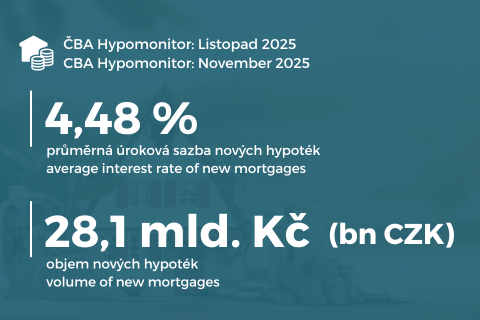

V listopadu 2025 nové hypotéky sice v porovnání s říjnem zvolnily, a to na 28,1 miliardy Kč, ale po sezónní úpravě dosáhly 30,7 mld. Kč.

Graf č. 2: Průměrná výše hypotéky podle účelu

Průměrná velikost skutečně nově poskytnuté hypotéky v listopadu mírně stoupla na 4,38 mil. Kč a je tak o 14 % vyšší než 3,84 mil. Kč před rokem.

„Objemy nových hypoték pozorované už po řadu měsíců naznačují, že se domácnosti se zájmem o hypotéku smířily s představou úrokových sazeb na výrazně vyšších úrovních, než jsme vídali dříve. Poslední vývoj mezibankovních úrokových sazeb naznačuje, že v dalších měsících už se žádný pokles hypotečních sazeb čekat nedá, ba dokonce že je poměrně pravděpodobný jejich růst,“ domnívá se Michal Skořepa, ekonom České spořitelny a předseda Výboru pro rozpočtové prognózy.

Průměrná hypoteční sazba v listopadu zůstala na nižší úrovni 4,48 %

Graf č. 3: Průměrná hypoteční úroková sazba – nové obchody

V listopadu zůstala na 4,48 %, a zmírnila svůj pokles na 0,37 p. b. ve srovnání s 4,85% sazbou před rokem

Graf č. 4: Stále svižné tempo jádrové inflace, silnější růst ekonomiky, ale i povolební výsledek a vyšší zahraniční sazby v listopadu držely tržní dlouhodobé sazby výše

Průměrná velikost skutečně nově poskytnuté hypotéky se s listopadovými 4,38 mil. Kč navrátila na růstovou trajektorii

Dopady na průměrnou měsíční hypoteční splátku okolo 23,5 tisíc Kč

Tabulka č. 2: Ilustrace měsíční splátky průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

|

Průměrná velikost nové hypotéky v Kč: |

|

4

384 000 |

|||||

|

Průměrná úroková sazba v %: |

|

2,0 |

3,0 |

4,0 |

4,48 |

5,0 |

6,0 |

|

|

|

|

|

Měsíční splátka: |

|||

|

Splatnost hypotéky v letech: |

15 |

28 210 |

30 280 |

32 430 |

33 490 |

34 670 |

36 990 |

|

20 |

22 180 |

24 310 |

26 570 |

27 690 |

28 930 |

31 410 |

|

|

25 |

18 580 |

20 790 |

23 140 |

24 320 |

25 630 |

28 250 |

|

|

|

26,8 |

17 640 |

19 870 |

22 260 |

23 450 |

24 790 |

27 450 |

|

|

30 |

16 200 |

18 480 |

20 930 |

22 160 |

23 530 |

26 280 |

|

Pramen: ČBA [1] |

|||||||

|

Pozn.: barevný sloupec odpovídá úrokové sazbě

posledního ČBA Hypomonitoru, ostatní sazby jsou ilustrační; barevný řádek

odpovídá průměrné splatnosti nových hypoték podle dat ČNB; částky jsou

zaokrouhleny na desítky korun. |

|||||||

Graf č. 5: Ilustrativní srovnání výše měsíční splátky průměrné hypotéky s obdobím před rokem v závislosti na výši úroku, velikosti hypotéky a její splatnosti v letech

V meziročním srovnání přinesl pokles hypoteční sazby úsporu průměrné měsíční splátky o 950 Kč, ovšem růst průměrné výše hypotéky způsobil její navýšení o 2 930 Kč.

Statistická příloha

Graf č. 6: Sezónnost nových hypotečních úvěrů

Graf č. 7: Rozložení nových hypotečních úvěrů podle účelu

Hypoteční trh v roce 2024: Rekordní růst o 83 %

Graf č. 8: Celoroční objem, počet a průměrná výše poskytnutých hypoték v letech 2020 až 2024

ČBA zveřejňuje souhrnné statistiky za celý bankovní trh

- Nákup nemovitosti

- Výstavba nemovitosti – včetně rekonstrukce nemovitosti

- Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

- navýšení sjednané částky

- došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.