ČBA Hypomonitor: Srpen navzdory korekci uhájil druhou nejsilnější aktivitu

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a průměrných úrokových sazeb za srpen 2025 a za dosavadní průběh letošního roku

|

|

měsíční hodnoty |

|

hodnoty od začátku roku |

||||

|

|

Objem |

Počet |

Sazba |

|

Objem |

Počet |

Sazba |

|

|

|

||||||

|

Celkem |

33,1 |

8 071 |

4,52 |

|

255,4 |

63 989 |

4,61 |

|

Nové

úvěry |

25,9 |

6 086 |

4,52 |

|

205,6 |

49 737 |

4,62 |

|

z

toho: |

|

|

|

|

|

|

|

|

na

koupi |

20,9 |

4 784 |

4,52 |

|

164,2 |

38 942 |

4,61 |

|

na

výstavbu |

3,6 |

890 |

4,49 |

|

31,4 |

7 797 |

4,58 |

|

ostatní |

1,4 |

412 |

4,73 |

|

10,0 |

2 998 |

4,82 |

|

Refinancované

z jiné instituce |

6,1 |

1 677 |

4,50 |

|

40,5 |

11 710 |

4,57 |

|

Refinancované

interně, navýšené |

1,1 |

308 |

4,51 |

|

9,3 |

2 542 |

4,57 |

|

Pramen: ČBA Hypomonitor

|

|

|

|

|

|

|

|

Srpen překvapil silným objemem nových hypoték navzdory korekci po velice silném červenci

„Na rozdíl od předchozích let se během prázdninových měsíců trh nepropadl, naopak pokračuje v růstu. Zvyšuje se také podíl refinancovaných hypoték, což odpovídá aktuálnímu refinančnímu potenciálu na trhu,“ doplňuje Marek Richter, vedoucí hypotečních služeb Air Bank.

„Navzdory korekci zůstala srpnová aktivita druhá nejsilnější v letošním roce, a to jak počtem, tak objemem. Hranice tří set miliard korun nově poskytnutých hypoték se tak pro letošní rok přibližuje,“ domnívá se Jaromír Šindel, hlavní ekonom České bankovní asociace.

Graf č. 1: Nově poskytnuté hypotéky bez refinancování

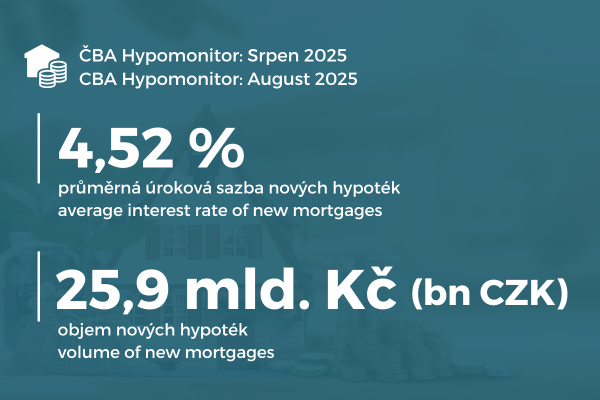

V srpnu 2025 poskytly banky a stavební spořitelny nové hypotéky za 25,9 miliardy Kč, což zůstává velmi silné číslo navzdory korekci po silnějším červenci.

Průměrná hypoteční sazba v srpnu výrazně zvolnila klesající trend, a to na 4,52 %

„Dočasné mírné zlevnění by mohly přinést časově omezené akční nabídky některých bank, nicméně vzhledem k vývoji cen úrokových swapů nelze v následujících měsících očekávat výrazný pokles sazeb u hypotečních úvěrů.,“ říká Ondřej Šuchman, manažer hypoték Komerční banky.

Graf č. 2: Průměrná hypoteční sazba – nové obchody

Srpnová výše hypoteční sazby pouze zlehka poklesla na 4,52 % s meziročním poklesem o necelý půl procentní bod.

Tržní dlouhodobé sazby se v srpnu ustálily na vyšších úrovních v porovnání s prvním pololetím

Pramen: LSEG (10. září 2025), ČBA

Průměrná velikost hypotéky v srpnu mírně poklesla na 4,26 mil. Kč a stabilizace byla patrná i pro hypotéky ke koupi

Graf č. 3: Průměrná výše skutečně nově poskytnuté hypotéky podle účelu

Průměrná výše hypotéky po téměř roce zastavila trend růstu s mírně nižší srpnovou úrovní na 4,26 milionu korun či s 4,37 milionu v případě hypotéky na nákup nemovitosti.

Dopady na průměrnou měsíční hypoteční splátku necelých 23 tisíc Kč

Tabulka č. 2: Ilustrace měsíční splátky průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

|

Průměrná velikost nové hypotéky v Kč: |

|

|

4

262 440 |

||||

|

Průměrná úroková sazba v %: |

|

2,0 |

3,0 |

4,0 |

4,52 |

5,0 |

6,0 |

|

|

|

|

|

Měsíční splátka: |

|||

|

Splatnost hypotéky v letech: |

15 |

27 430 |

29 440 |

31 530 |

32 660 |

33 710 |

35 970 |

|

20 |

21 560 |

23 640 |

25 830 |

27 020 |

28 130 |

30 540 |

|

|

25 |

18 070 |

20 210 |

22 500 |

23 750 |

24 920 |

27 460 |

|

|

|

26,8 |

17 150 |

19 320 |

21 640 |

22 910 |

24 100 |

26 690 |

|

|

30 |

15 750 |

17 970 |

20 350 |

21 660 |

22 880 |

25 560 |

|

Pramen: ČBA [1] |

|||||||

|

Pozn.: barevný sloupec odpovídá úrokové sazbě

posledního ČBA Hypomonitoru, ostatní sazby jsou ilustrační; barevný řádek

odpovídá průměrné splatnosti nových hypoték podle dat ČNB; částky jsou

zaokrouhleny na desítky korun. |

|||||||

Graf č. 4: Ilustrativní srovnání výše měsíční splátky průměrné hypotéky s obdobím před rokem v závislosti na výši úroku, velikosti hypotéky a její splatnosti v letech

V meziročním srovnání přinesl pokles hypoteční sazby úsporu průměrné měsíční splátky o 1 140 Kč, ovšem růst průměrné výše hypotéky způsobil její navýšení o 1 690 Kč.

Statistická příloha

Hypoteční trh v roce 2024: Rekordní růst o 83 %

Graf č. 2: Celoroční objem, počet a průměrná výše poskytnutých hypoték v letech 2020 až 2024

ČBA zveřejňuje souhrnné statistiky za celý bankovní trh

- Nákup nemovitosti

- Výstavba nemovitosti – včetně rekonstrukce nemovitosti

- Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

- navýšení sjednané částky

- došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.