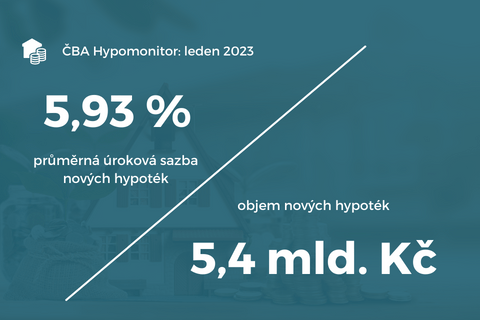

ČBA Hypomonitor leden 2023: Úroková sazba klesla na 5,93 %

Objem poskytnutých hypoték se v lednu oproti prosinci opět snížil. Banky a stavební spořitelny poskytly v lednu letošního roku hypoteční úvěry v objemu mírně převyšujícím 6,5 mld. Kč.

Praha, 15. února 2023 – Banky a stavební spořitelny poskytly v lednu letošního roku hypoteční úvěry v objemu mírně převyšujícím 6,5 mld. Kč. Meziměsíčně tak objem poskytnutých hypoték poklesl více než o 16 % a v rámci poklesu hypotečního trhu v posledním roce byl lednový údaj doposud nejnižší. Začátek roku však bývá tradičně z pohledu aktivity na hypotečním trhu slabší a pokles aktivity oproti prosinci je obvyklý. Vzhledem k působení nižší srovnávací základny se meziroční propad nepatrně zmírnil, a to z prosincových 82 % na 80 %.

Úroková sazba u skutečně nových hypoték bez refinancování v prosinci poprvé po dvou letech mírně poklesla, a to z 5,98 % na 5,93 %. Tržní úrokové sazby delších splatností začaly v posledních týdnech opět mírně růst, stále však zůstávají pod průměrnou úrovní z druhé poloviny minulého roku. Uvedené informace plynou z dat ČBA Hypomonitoru, který zachycuje data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční úvěry.

Kdy začnou klesat úrokové sazby hypoték? Kolik stojí nové i starší byty a jaký je o ně zájem? Jak se vyvíjí ceny nájmů? Hostem pořadu 90′ ČT24 byl Jakub Seidler, hlavní ekonom České bankovní asociace

Začátkem roku se hypoteční aktivita opět snížila, to je ale pro první měsíce roku typické

Banky a stavební spořitelny dle ČBA Hypomonitoru poskytly domácnostem v lednu letošního roku hypotéky v celkovém objemu 6,5 mld. Kč. Objem poskytnutých hypoték tak po několika předešlých meziměsíčních růstech opět poklesl, a to o 16 %. Leden s únorem ale obvykle bývají nejslabší měsíce v roce a lednový dvouciferný meziměsíční propad tak není z tohoto pohledu výjimečný. Z meziročního pohledu se začíná projevovat nižší srovnávací základna z ledna minulého roku, ačkoli první polovina roku 2022 byla z pohledu současně poskytnutých objemů stále velmi silná. Meziroční pokles poskytnutých hypoték tak činil v lednu 80 % a zmírnil se oproti prosincovým 82 % jen nepatrně.

“Ačkoli prosinec minulého roku přinesl určité naděje, že na hypotečním trhu dochází k mírnému oživení, lednová čísla byla pro nás spíše zklamáním. Hypoteční trh tak zůstává v útlumu a meziroční propad zůstává na výrazných 80 %, a to i přes to, že aktivita na hypotečním trhu začala v loňském roce zpomalovat a již se tak v meziročním pohledu nesrovnáváme s mimořádným rokem 2021,“ uvedl Jiří Zita, vedoucí oddělení hypoték Fio banky.

Objem skutečně nově poskytnutých hypoték bez refinancování v lednu dosáhl 5,4 mld. Kč po prosincových 6,6 mld. Kč. Jde se o nejnižší hodnotu od ledna roku 2014. Objem refinancovaných úvěrů (interně či z jiné instituce) pak činil 1,15 mld. Kč, obdobně jako v prosinci. Objem skutečně nově poskytnutých hypoték meziměsíčně poklesl o 18,7 % a meziroční propad setrval stejně jako v prosinci u 80 %.

Zatímco v prosinci se poskytlo bezmála 2300 skutečně nových hypoték, v lednu to bylo o 400 méně. To je nižší hodnota než v září minulého roku, kdy počet nově poskytnutých hypoték jen mírně překonal hranici 2 tisíc. Přitom průměrný měsíční počet nových hypoték v první polovině minulého roku se pohyboval kolem 6 tisíc, předloni pak dosahoval 9,5 tisíce.

„Objem poskytnutých hypoték byl v lednu nejnižší od února roku 2014, ale obecně se poslední měsíce pohybují spíše na úrovních, které byly běžné deset let zpátky, z pohledu počtu poskytnutých hypoték se trh dostal na hodnoty nejnižší za posledních dvacet let. Hypoteční trh je tak nadále zamrznutý a jeho dvouciferný pokles bude pokračovat i v letošním roce,“ říká Jakub Seidler, hlavní ekonom ČBA.

Průměrná hypoteční sazba poprvé po dvou letech mírně poklesla

Úroková sazba u skutečně nově poskytnutých hypotečních úvěrů v lednu poprvé po dvou letech mírně poklesla z 5,98 na 5,93 %. Její hodnota je tak nepatrně nad hodnotou z října minulého roku, stále se však nachází na nejvyšších úrovních za posledních dvacet let, ačkoli v letech 2008 a 2009 se pohybovala také na obdobně vysokých hodnotách. Realizované úrokové sazby na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv. Nabídkové sazby se nejčastěji pohybují v relativně širokém rozpětí mezi 6 až 7 %, jejich průměr však v posledním půl roce vesměs stagnuje mírně nad hranicí 6 %.

„S růstem domácích úrokových sazeb jsme začali v loňském roce zaznamenávat zvýšený zájem klientů o eurové hypotéky, které jsou však určeny pouze žadatelům se stálým a udržitelným příjmem v eurech. Pro takové klienty však může být stále uvedená možnost atraktivní i přes to, že rozdíl mezi korunovými a eurovými hypotečními sazbami se postupně snižuje,“ uvedl Filip Vavruška, ředitel a vedoucí obchodní oblasti Oberbank AG pobočka Česká republika.

Hypoteční sazby reagují s mírným zpožděním především na vývoj tržních úrokových sazeb delších splatností. Promítá se do nich řada faktorů – nejen očekáváný vývoj základních sazeb ČNB, ale i výhled na inflaci, ekonomický vývoj či dynamika obdobných úrokových sazeb v zahraničí. Zmíněné tržní úrokové sazby delších splatností[1] jsou v posledních měsících rozkolísané, po citelném poklesu na začátku letošního roku začaly ale opět mírně růst. V současnosti se nachází kolem průměrné úrovně z prosince minulého roku a stále mírně pod průměrnou úrovní z druhé poloviny minulého roku. Hypoteční sazby tak mohou v závislosti na vývoji tržních úrokových sazeb začít klesat i přes stabilitu základní sazby ČNB.

Průměrná velikost hypotéky opět poklesla a dostala se pod 2,9 mil. Kč

Průměrná výše hypotéky v lednu poklesla pod hranici 2,9 mil Kč a dosáhla 2,83 mil. Kč, což je nejnižší hodnota od září roku 2020. S přísnějšími pravidly ze strany ČNB a vysokými úrokovými sazbami zvyšujícími měsíční splátky totiž musely některé domácnosti zamýšlenou výši hypotéky snížit. Nejvyšší průměrná hypotéka byla dosažena v listopadu 2021 a činila 3,46 mil. Kč, od té doby začala postupně klesat.

Scénáře vývoje měsíční splátky pro různé délky splatnosti hypotéky udává tabulka č. 2. Z ní je patrné, že růst hypotečních sazeb o jeden procentní bod znamená pro průměrnou velikost hypotéky zvýšení měsíční splátky o zhruba 1,5 tisíce Kč. Ve srovnání s 2% úrokovou sazbou, která byla na trhu běžná v dřívějších letech, tak znamená 6% hypoteční sazba nárůst měsíční splátky u průměrné hypotéky zhruba o 6 tisíc Kč.[2] Splátka hypotéky ve výši jednoho milionu korun s 30 letou splatností se současnými úrokovými sazbami se pohybuje kolem 6 tisíc Kč.

[1] Jedná se především o dlouholeté úrokové swapy (interest rate swap, IRS), které odráží cenu peněz v delších splatnostech, například 5 až 10 let.

[2] Tabulka je k dispozici v souboru xls přiloženém na webových stránkách ČBA Hypomonitoru

Za celý rok 2022 propadla aktivita na hypotečním trhu o 64 %

Za celý rok 2022 poskytly banky a stavební spořitelny hypoteční úvěry v objemu 197 mld. Kč, z toho čistě nové úvěry bez refinancování činily 162 mld. Kč. Meziročně se jednalo o propad ve výši 63,6 % v případě všech hypoték, a 57 % v případě skutečně nově poskytnutého objemu. Ačkoli rok 2021 byl z pohledu aktivity na hypotečním trhu výjimečný a meziroční propad v roce 2022 byl očekávatelný, aktivita na hypotečním trhu byla v loňském roce téměř o 40 % nižší i ve srovnání s rokem 2020. A to je potřeba brát v potaz i skutečnost, že první polovina minulého roku byla ještě relativně silná a teprve druhé pololetí roku 2022 ukázalo, jak se citelně hypoteční trh ochladil.

ČBA zveřejňuje nové souhrnné statistiky za celý bankovní trh

Česká bankovní asociace zveřejňuje ve spolupráci s členskými bankami nové souhrnné statistiky z trhu bydlení. Jde především o objemy a počty nově poskytnutých a refinancovaných hypoték a příslušnou úrokovou sazbu. Tyto statistiky publikuje ČBA v agregované podobě za celý bankovní sektor na pravidelné bázi vždy zhruba v polovině měsíce. Šetření se účastní všechny tuzemské banky a stavební spořitelny poskytující v ČR hypotéky. Data jsou dostupná od ledna roku 2020 v přiloženém souboru na stránkách www.cbaonline.cz, kde lze také příslušné statistiky najít zvlášť pro banky a stavební spořitelny. Výše uvedené hodnoty jsou pro sektor jako celek.

Metodika ČBA Hypomonitoru

ČBA Hypomonitor rozděluje poskytnuté hypoteční úvěry bank a stavebních spořitelen domácnostem do několika kategorií tak, aby byly rozlišeny nové úvěry od refinancovaných či interních refixací. Nové úvěry jsou pak vykazovány v kategoriích dle účelu úvěru:

1. Nové úvěry

Jsou úvěry, jejichž celý objem poprvé vstupuje do ekonomiky. Do této kategorie nepatří konsolidace úvěrů anebo refinancování úvěrů. Dělí se do tří kategorií:

- Nákup nemovitosti

- Výstavba nemovitosti – včetně rekonstrukce nemovitosti

- Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

2. Refinancované úvěry z jiné finanční instituce

Jsou úvěry, které vznikly refinancováním jednoho nebo více úvěrů z jiné finanční instituce než té vykazující. Bez ohledu na výši refinancované částky a bez ohledu na výši případného navýšení se celková výše nově vzniklého úvěru vykazuje do této kategorie.

3. Navýšené anebo interně refinancované úvěry

Jsou úvěry, které již byly v předchozím vykazovaném období součástí portfolia vykazujícího subjektu, a ve vykazovaném období u nich došlo k některé z následujících změn:

navýšení sjednané částky

došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.

Data pro ČBA Hypomonitor poskytují následující banky a stavební spořitelny: Air Bank, Banka Creditas, Česká spořitelna, ČSOB, ČSOB Stavební spořitelna, Fio banka, Hypoteční banka, Komerční banka, mBank, Modrá pyramida, MONETA Money Bank, MONETA Stavební spořitelna, Oberbank, Raiffeisen stavební spořitelna, Raiffeisenbank, Stavební spořitelna České spořitelny, UniCredit Bank.

O České bankovní asociaci

Česká bankovní asociace (ČBA) je dobrovolné sdružení 32 bank, které v ČR působí a reprezentuje tak 99 % trhu. Již 30 let podporuje nejen rozvoj bankovního sektoru, ale i celé ekonomiky a všeobecné finanční gramotnosti. ČBA je členem Evropské bankovní federace (EBF).

Více informací na www.cbaonline.cz.